【結論】住宅ローンの借金は100%バレる!審査前に知るべき対処法と正直申告の重要性

記事の目次

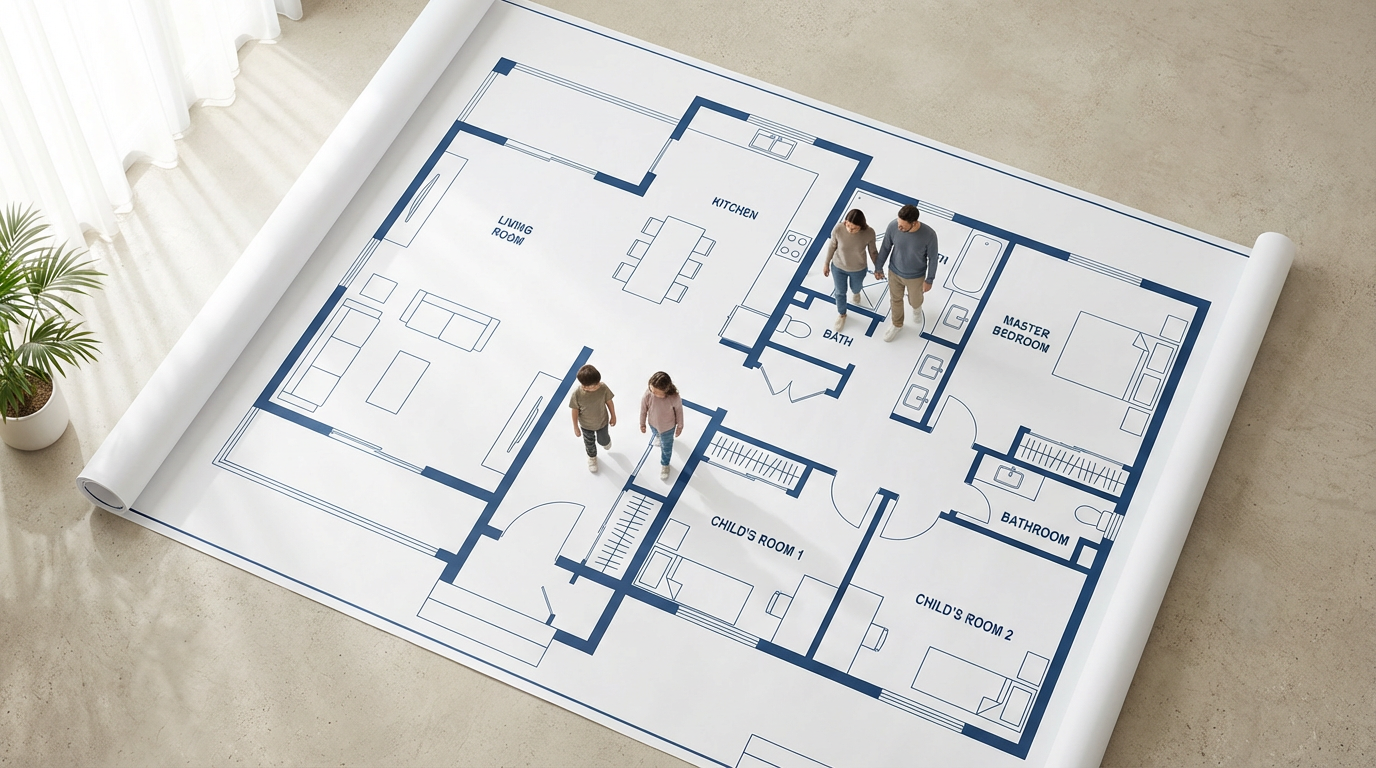

パートナーに内緒の借金があるけれど、夢のマイホームは諦めたくない。

住宅ローンの申し込みが近づくにつれて、こんな不安が頭をよぎり、夜も眠れないという方もいらっしゃるのではないでしょうか。

「審査の過程で、この借金はバレてしまうのだろうか?」

「もしバレたら、パートナーとの信頼関係はどうなるんだろう?」

そのお気持ち、痛いほどよく分かります。

この記事では、そんなあなたの深い悩みに寄り添い、具体的な解決策を提示します。

なぜ借金が審査で必ずバレるのか、その仕組みから、審査前にできる対策、そして誠実な対応の重要性まで、専門的な知識を分かりやすく解説します。

この記事を最後まで読めば、漠然とした不安が晴れ、夢のマイホーム実現に向けた確かな一歩を踏み出せるはずです。

なぜバレる?住宅ローン審査で借金が隠せない「信用情報」の仕組み

住宅ローンの審査で「このくらいの借金なら隠せるかも」と考えてしまうのは、無理もないことかもしれません。

しかし、結論から言うと、金融機関に対する借金隠しは100%不可能です。

その理由は、金融機関が審査の際に必ず「信用情報」という記録をチェックするからです。

信用情報機関(CIC, JICC, KSC)とは?金融機関が見ているあなたの「成績表」

信用情報とは、個人のローンやクレジットカードの契約内容、返済状況などを記録した客観的なデータのことです。

この情報は「信用情報機関」という専門の組織によって収集・管理されています。

日本には主に3つの信用情報機関があり、金融機関はこれらの情報を相互に確認できるようになっています。

これは、いわばあなたの金融取引に関する「成績表」のようなものです。

| 信用情報機関 | 主な加盟会社 | 主な特徴 |

|---|---|---|

| CIC (株式会社シー・アイ・シー) | クレジットカード会社、信販会社 | クレジットカードや割賦販売の情報に強い |

| JICC (株式会社日本信用情報機構) | 消費者金融会社、銀行など | 幅広い業種の金融機関が加盟している |

| KSC (全国銀行個人信用情報センター) | 都市銀行、地方銀行、信用金庫など | 銀行系のローン情報が中心 |

住宅ローンの審査では、銀行はこれらの機関に照会をかけます。

そのため、あなたがどこで、いくら、どのような種類の借入をしているのかは、すべて金融機関に把握されてしまうのです。

正直に申告しないことは、審査のスタートラインで信頼を失う行為に他なりません。

カードローンからスマホ分割払いまで。信用情報に記録される借金一覧

「借金」と聞くと、消費者金融からの借入などをイメージするかもしれません。

しかし、信用情報に記録されるのはそれだけではありません。

ご自身では「借金」と認識していないものも、審査上は「借入」として扱われるため注意が必要です。

| 項目 | 具体例 | 審査への影響 |

|---|---|---|

| カードローン・キャッシング | 銀行系カードローン、消費者金融からの借入、クレジットカードのキャッシング枠利用 | 影響は非常に大きい。借入枠があるだけでも返済能力に影響すると見なされる。 |

| クレジット払いの残高 | リボ払い、分割払い、ボーナス払い | 残高が多いと、他の借入と同様に返済負担として計算される。 |

| 各種ローン | 自動車ローン、教育ローン、フリーローン | 返済負担率に直接影響し、住宅ローンの借入可能額を圧迫する。 |

| 携帯電話端末の分割払い | スマートフォン本体の分割購入代金 | 延滞すると信用情報に傷がつく。これも立派な割賦契約です。 |

| 奨学金 | 日本学生支援機構などからの借入 | 延滞履歴がなければ大きな問題にはなりにくいが、返済額は審査で考慮される。 |

これらの情報はすべて信用情報機関に登録されています。

住宅ローンを申し込む際には、これらの借入をすべて正確に申告することが不可欠です。

最も怖いのは審査落ちより「夫婦バレ」。パートナーに借金が知られる5つの瞬間

住宅ローン審査における最大の恐怖は、審査に落ちること自体よりも、その過程で借金の事実がパートナーに知られてしまうことかもしれません。

信頼関係が崩れることへの不安は、計り知れないものがあります。

ここでは、実際に借金がバレてしまう可能性のある、具体的な5つのタイミングを見ていきましょう。

【タイミング1】申込書類の準備・記入時

住宅ローンの申込書類には、既存の借入について詳細に記入する欄が必ず設けられています。

- ・借入先

- ・借入目的

- ・年間返済額

- ・借入残高

パートナーと一緒にこの書類を作成する場合、正直に記入すればその場で知られることになります。

かといって、ここで嘘の情報を記入することは、後述する通り絶対に避けるべきです。

【タイミング2】不動産会社や銀行担当者との打ち合わせ

不動産会社や金融機関の担当者との打ち合わせも、注意が必要な場面です。

担当者は審査をスムーズに進めるため、返済能力について様々な質問をします。

その会話の流れで、悪気なく借金の話題が出てしまう可能性は十分に考えられます。

パートナーが同席している場で「他にカードローンのご利用は…」などと聞かれ、言葉に詰まってしまうかもしれません。

【タイミング3】自宅に届く金融機関からの郵送物

住宅ローンの審査プロセスでは、金融機関から様々な書類が郵送で自宅に届きます。

- ・申込内容の確認書

- ・追加で必要な書類の案内

- ・審査結果の通知

これらの書類をパートナーが先に開封してしまい、そこに記載された借入に関する情報から事実が発覚するケースもあります。

郵便物の管理には細心の注意が必要です。

【タイミング4】審査に落ちた原因を問われた時

もし、借金が原因で住宅ローンの審査に落ちてしまった場合、これは非常に厳しい状況です。

パートナーは当然、「なぜ審査に落ちたの?」と理由を尋ねるでしょう。

明確な理由を説明できなければ、かえって不信感を抱かせてしまいます。

最終的に、借金の事実を打ち明けざるを得ない状況に追い込まれる可能性が最も高いタイミングです。

【タイミング5】ペアローン・連帯保証人で申し込む場合

夫婦で収入を合算して申し込む「ペアローン」や、パートナーが「連帯保証人」になる場合は、借金の事実を隠し通すことはほぼ不可能です。

なぜなら、金融機関は申込者本人だけでなく、連帯保証人やペアローンの相手方の信用情報も照会するからです。

審査の過程で、お互いの経済状況は共有されると考えるべきでしょう。

「借金いくらまでなら通る?」返済負担率でわかるあなたの借入可能額

「自分の借金は、審査にどれくらい影響するのだろうか?」

これは、誰もが抱く切実な疑問です。

その答えの鍵を握るのが、「返済負担率」という指標です。

金融機関は、この数値を基にあなたの返済能力を客観的に判断します。

審査の鍵を握る「返済負担率」とは?計算方法をわかりやすく解説

返済負担率とは、あなたの年収に占めるすべての借金の年間返済額の割合のことです。

これには、今回申し込む住宅ローンの返済額だけでなく、既存のカードローンや自動車ローンなどの返済額も含まれます。

計算式は以下の通りです。

返済負担率 (%) = (すべての借入の年間返済額 ÷ 額面年収) × 100

多くの金融機関では、この返済負担率の上限を30%~35%程度に設定しています。

例えば、年収400万円未満なら30%まで、年収400万円以上なら35%まで、といった基準が一般的です。

この基準を超えてしまうと、審査に通るのは非常に難しくなります。

【年収・借金額別】既存の借金が住宅ローン借入額に与える影響シミュレーション

既存の借金があると、住宅ローンの借入可能額は具体的にどれくらい減ってしまうのでしょうか。

ここでは、年収500万円(返済負担率上限35%)の人を例にシミュレーションしてみましょう。

| 既存の借金の状況 | 年間返済額の上限 | 既存借金の年間返済額 | 住宅ローンに使える年間返済額 | 借入可能額の目安 (金利1.5%, 35年返済の場合) |

|---|---|---|---|---|

| 借金なし | 175万円 | 0円 | 175万円 | 約4,720万円 |

| 自動車ローン (月2万円) | 175万円 | 24万円 | 151万円 | 約4,070万円 |

| カードローン (月3万円) | 175万円 | 36万円 | 139万円 | 約3,750万円 |

| 自動車ローン (月2万円) + カードローン (月3万円) | 175万円 | 60万円 | 115万円 | 約3,100万円 |

※借入可能額はあくまで目安です。

このように、既存の借金の返済額が増えるほど、住宅ローンに充てられる金額は減少し、借入可能額が大幅に下がってしまうことが分かります。

住宅ローン申込前に必ずやるべき!借金問題を解決する4つのステップ

ここまで読んで、不安が大きくなってしまったかもしれません。

しかし、ご安心ください。

住宅ローンを申し込む前に、適切な対策を講じることで、審査に通る可能性を大きく高めることができます。

ここからは、今すぐ取り組むべき4つの具体的なステップをご紹介します。

ステップ1:まずは自分の「信用情報」を開示して現状を把握する

対策の第一歩は、敵を知ること、つまり自分自身の信用情報を正確に把握することです。

各信用情報機関では、本人であれば郵送やインターネットで情報の開示請求ができます。

- ✔自分の借入状況がどのように記録されているか

- ✔忘れていた借入や、身に覚えのない契約がないか

- ✔過去の延滞記録などが残っていないか

まずはこの「成績表」を取り寄せ、現状を客観的に確認することから始めましょう。

ステップ2:カードローン・リボ払いを優先的に完済・減額する

信用情報を確認したら、次に取り組むべきは借金の整理です。

特に、審査への影響が大きいカードローンやクレジットカードのリボ払いは、最優先で完済、または残高を減らす努力をしましょう。

少額であれば、ボーナスを使ったり、一時的に親族から借りたりしてでも完済する価値は十分にあります。

完済した際には、金融機関から「完済証明書」を発行してもらうと、より確実です。

ステップ3:不要なクレジットカードやキャッシング枠を解約する

意外と見落としがちなのが、使っていないクレジットカードの存在です。

たとえ実際に借入をしていなくても、クレジットカードに付帯している「キャッシング枠」は、いつでも借金ができる状態と見なされ、返済能力を低く評価される原因になります。

- ✔長年使っていないクレジットカードは解約する

- ✔メインで使うカードも、キャッシング枠を0円に設定変更する

この手続きだけで、審査上の評価が改善される可能性があります。

ステップ4:頭金を準備して借入希望額を減らす

借金を整理すると同時に、自己資金(頭金)をできるだけ多く準備することも非常に有効な対策です。

頭金を増やすことで、住宅ローンの借入希望額そのものを減らすことができます。

借入額が減れば、返済負担率も下がり、金融機関からの信頼度も高まります。

「計画的に貯蓄ができる人」というポジティブな評価にもつながり、審査を有利に進めることができるでしょう。

虚偽申告は絶対にNG!バレた時の5つの深刻なリスク

「少しでも審査を有利にしたい」という気持ちから、借金の額を少なく申告したり、隠したりしようと考えるのは、最も危険な選択です。

虚偽の申告が発覚した場合、単に審査に落ちるだけでは済まない、深刻な事態を招く可能性があります。

| リスクの種類 | 具体的な内容 |

|---|---|

| 1. 審査落ち | 虚偽申告が発覚した時点で、金融機関からの信用はゼロになります。審査に通ることはまずありません。 |

| 2. ブラックリスト化 | 審査に落ちた事実や虚偽申告の履歴が信用情報に残るため、他の金融機関でのローン審査も困難になります。 |

| 3. 契約無効・一括返済 | 万が一審査に通っても、後から嘘が発覚した場合、契約違反としてローン契約が無効になり、残債の一括返済を求められる可能性があります。 |

| 4. 法的責任 (詐欺罪) | 悪質なケースでは、金融機関を騙してお金を借りようとしたと見なされ、詐欺罪に問われるリスクもゼロではありません。 |

| 5. ローン特約の不適用 | 買主の虚偽申告が原因でローンが通らなかった場合、不動産売買契約を無条件で解除できる「ローン特約」が使えず、違約金が発生する恐れがあります。 |

軽い気持ちでついた嘘が、あなたの人生を大きく狂わせてしまう可能性があります。

借金の有無にかかわらず、正直に申告することが、夢のマイホームへの唯一の道です。

よくある質問(Q&A)

ここでは、借金と住宅ローンに関して、多くの方が抱く疑問についてお答えします。

Q. 過去に延滞していても住宅ローンは組めますか?

A. 延滞の状況によります。

数日のうっかりした支払い遅れ程度であれば、正直に説明すれば大きな問題にならないこともあります。

しかし、61日以上または3ヶ月以上の長期延滞をした場合、その事実は「異動情報」(いわゆるブラックリスト)として信用情報に5年間記録されます。

この記録が残っている期間は、住宅ローンの審査に通ることは極めて困難です。

まずはご自身の信用情報を開示して、記録が消える時期を確認する必要があります。

Q. 家族(親や兄弟)の借金は審査に影響しますか?

A. 原則として、影響しません。

住宅ローンの審査は、あくまで申込者本人の返済能力と信用情報に基づいて行われます。

そのため、ご両親やご兄弟に借金があったとしても、それが直接あなたの審査に影響することはありません。

ただし、そのご家族に住宅ローンの「連帯保証人」になってもらう場合は、その方の信用情報も審査の対象となるため、注意が必要です。

まとめ:不安な今こそ冷静に。正直な申告と事前の対策で道は開ける

パートナーに内緒の借金を抱えながらの住宅ローン検討は、本当に大きな精神的負担を伴います。

しかし、この記事で解説してきた通り、借金を隠し通すことは不可能であり、そのリスクは計り知れません。

大切なのは、不安な気持ちのまま事を進めるのではなく、まずは冷静に現状を把握することです。

- ・自身の信用情報を開示して、客観的な事実を確認する

- ・返済負担率を計算し、現在の立ち位置を理解する

- ・できる限りの対策(借金の整理、頭金の準備)を講じる

これらの事前準備をしっかりと行い、金融機関に正直に申告すれば、住宅ローン審査の道は必ず開けます。

一人で抱え込まず、必要であればファイナンシャルプランナーなどの専門家や、金融機関のローン相談窓口に正直に事情を話してみるのも一つの手です。

誠実な姿勢で向き合うことで、きっとあなたの夢のマイホーム実現をサポートしてくれるはずです。

福岡・佐賀エリアで住宅ローンのご相談なら、株式会社ハウスマーケットへ。

借金があっても諦めない。あなたの状況に合わせた最適な資金計画をご提案いたします。

※本記事の情報は2026年1月時点のものです。最新の審査基準や制度については、各金融機関にご確認ください。