住宅ローン「ペアローン」で後悔しないための完全ガイド|メリット・デメリットからリスク対策まで徹底解説

記事の目次

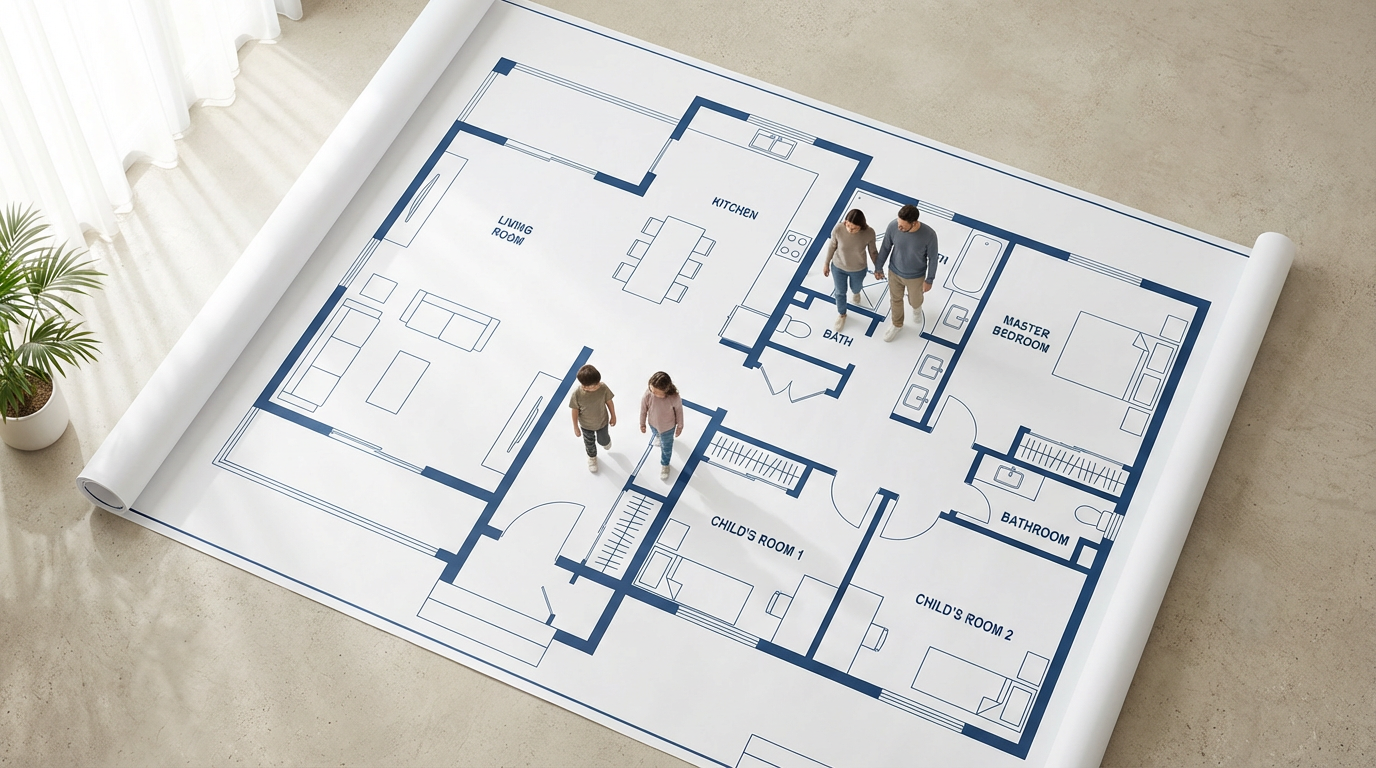

「夫婦二人の収入なら、理想のマイホームに手が届くかもしれない」

「でも、夫一人のローンだと少し予算が足りない…」

このようなお悩みを持つ共働きのご夫婦にとって、「ペアローン」は非常に魅力的な選択肢に映ります。

たしかに、夫婦の収入を合わせることで、単独ローンよりも大きな金額を借り入れできる可能性があります。

しかし、そのメリットの裏には、将来のライフプランの変化によって思わぬ落とし穴に繋がるリスクも潜んでいます。

この記事では、ペアローンの基本的な仕組みから、収入合算との違い、具体的なメリット・デメリットを徹底的に解説します。

さらに、実際に起こりがちな後悔のパターンと、それを回避するための賢い対策まで網羅しています。

この記事を読めば、ペアローンに関する全ての疑問が解消され、ご夫婦にとって本当に最適な住宅ローンの選択ができるようになるでしょう。

ペアローンとは?まずは基本の仕組みを理解しよう

ペアローンとは、一つの物件を購入するために、夫婦や親子がそれぞれ住宅ローン契約を結ぶ方法です。

契約者が二人になるため、住宅ローンの契約は2本になります。

そして、お互いが相手のローンの「連帯保証人」になるのが一般的です。

金融機関は夫婦二人の収入を基に審査するため、一人でローンを組むよりも借入可能額を増やせるのが大きな特徴です。

まさに、夫婦の力を合わせて理想の住まいを手に入れるための仕組みといえるでしょう。

収入合算(連帯債務・連帯保証)との違いは?【比較表】

夫婦で協力して住宅ローンを組む方法には、ペアローンの他に「収入合算」という方法もあります。

収入合算には「連帯債務型」と「連帯保証型」の2種類があり、それぞれ仕組みが異なります。

ペアローンを正しく理解するために、まずはこれらの違いを比較表で確認しましょう。

| 項目 | ペアローン | 収入合算(連帯債務型) | 収入合算(連帯保証型) |

|---|---|---|---|

| ローン契約本数 | 2本 | 1本 | 1本 |

| 契約者(債務者) | 夫婦それぞれ(2名) | 夫婦2名(主債務者+連帯債務者) | 夫婦の一方(1名) |

| 保証人 | 互いに連帯保証人になる | なし | 夫婦のもう一方が連帯保証人 |

| 団体信用生命保険(団信) | 夫婦それぞれ加入できる | 主債務者のみが原則 (金融機関により連生団信あり) |

主債務者のみ |

| 住宅ローン控除 | 夫婦それぞれ利用できる | 夫婦それぞれ利用できる | 主債務者のみ |

| 諸費用 | 2契約分かかる | 1契約分で済む | 1契約分で済む |

このように、契約の本数や団信、住宅ローン控除の適用範囲に大きな違いがあります。

特に、団信と住宅ローン控除を夫婦それぞれで適用できるのは、ペアローンの大きなメリットです。

一方で、契約が2本になるため、諸費用が2倍かかる点は注意が必要です。

ペアローンのメリット4選|夫婦の力を合わせて理想のマイホームを

ペアローンには、他の借入方法にはない独自のメリットがあります。

これらのメリットを最大限に活かすことで、これまで諦めていたワンランク上の物件も夢ではないかもしれません。

ここでは、代表的な4つのメリットを具体的に解説します。

① 借入可能額がアップし、物件の選択肢が広がる

ペアローンの最大のメリットは、夫婦二人の収入を基に審査されるため、借入可能額を大幅に増やせる点です。

これにより、これまで予算的に難しかったエリアや、より広い間取りの物件も購入の選択肢に入ってきます。

例えば、世帯年収1,000万円(夫600万円、妻400万円)の夫婦の場合を考えてみましょう。

| 借入方法 | 審査対象となる年収 | 借入可能額(目安) |

|---|---|---|

| 夫の単独ローン | 600万円 | 約5,700万円 |

| ペアローン | 1,000万円(夫婦合算) | 約9,500万円 |

※借入可能額は年収の約9.5倍として試算した場合の目安です。実際の借入額は金融機関の審査や金利によって変動します。

このように、単独ローンと比べて借入可能額が大きく変わるため、理想の住まいを実現できる可能性が格段に高まります。

② 夫婦それぞれが住宅ローン控除を利用でき節税効果が高い

⚠️ 重要:2024年以降の省エネ基準義務化

2024年1月以降に建築確認を受けた新築住宅については、住宅ローン控除を受けるために省エネ基準に適合している必要があります。省エネ基準を満たさない「その他の住宅」は、原則として住宅ローン控除の対象外となりますのでご注意ください。

ペアローンでは、夫婦それぞれが住宅ローンの契約者となるため、二人とも「住宅ローン控除」を利用できます。

住宅ローン控除は、年末時点のローン残高の0.7%が最大13年間にわたって所得税や住民税から控除される制度です。

この節税効果は非常に大きく、長期的な家計の負担を軽減してくれます。

| 項目 | 単独ローン(夫のみ) | ペアローン(夫婦) |

|---|---|---|

| 控除対象者 | 夫のみ | 夫と妻の二人 |

| 最大控除額(年間) | 35万円 | 70万円(35万円×2人) |

| 13年間の最大控除額 | 455万円 | 910万円 |

※2024年入居、子育て世帯・若者夫婦世帯が認定住宅等を購入した場合の最大控除額です。

夫婦それぞれが控除を受けられることで、単独ローンに比べて最大で2倍の節税効果が期待できるのは大きな魅力です。

💡 2025年の住宅ローン控除の所得要件

2025年現在、住宅ローン控除を受けるための所得要件は、合計所得金額2,000万円以下が原則です。ただし、床面積40㎡以上50㎡未満の住宅を取得する場合は、合計所得金額1,000万円以下である必要があります。

③ 夫婦ともに団体信用生命保険(団信)に加入できる安心感

ペアローンでは、夫婦それぞれが自身のローンに対して団体信用生命保険(団信)に加入します。

団信とは、ローン契約者に万が一のこと(死亡・高度障害など)があった場合に、保険金でローン残高が完済される仕組みです。

どちらか一方に不測の事態が起きても、その人の分のローンは完済されるため、残されたパートナーが全ての返済を一人で背負うリスクを避けられます。

これは、将来への大きな安心材料となるでしょう。

④ ライフプランに合わせた柔軟な返済計画を立てられる

ペアローンは夫婦で別々のローン契約を結ぶため、それぞれ異なる返済プランを選択できる柔軟性もメリットの一つです。

例えば、以下のように夫婦のキャリアプランやお金に対する考え方に合わせて、最適な組み合わせを選ぶことができます。

- 夫: 収入が安定しているので、将来の金利上昇リスクを避けるため「長期固定金利」を選択。

- 妻: 今後キャリアアップで収入増が見込めるため、当初の返済額を抑えられる「変動金利」を選択し、積極的に繰り上げ返済を目指す。

また、返済期間をそれぞれ設定することも可能です。

このように、画一的ではない、自分たち夫婦だけのオーダーメイドの返済計画を立てられるのが特徴です。

【契約前に必読】ペアローンのデメリットと5つの後悔パターン

ここまでペアローンの輝かしいメリットを紹介してきましたが、その裏には見過ごせないデメリットやリスクも存在します。

良い面だけを見て契約してしまうと、後で「こんなはずではなかった」と後悔することになりかねません。

ここでは、実際にペアローンを組んだ夫婦が陥りがちな後悔のパターンを5つ紹介します。

パターン1:初期費用が2倍かかり、予算オーバー

ペアローンはローン契約が2本になるため、契約時に必要な諸費用が原則として2人分かかります。

これにより、単独ローンに比べて初期費用が高額になる可能性があります。

| 諸費用の種類 | 単独ローン | ペアローン |

|---|---|---|

| 印紙税(契約書に貼る印紙代) | 1契約分 | 2契約分 |

| 事務手数料(金融機関に支払う) | 1契約分 | 2契約分 |

| 抵当権設定の登録免許税 | 1契約分 (持分に応じて按分) |

1契約分 (持分に応じて按分) |

| 司法書士報酬 | 1契約分 | 1契約分 (ただし、手続きが複雑なため割増になる可能性あり) |

※事務手数料について:

・「定額型」(例:33,000円/契約)の場合は2倍になります

・「定率型」(例:借入額の2.2%)の場合、夫婦の借入額に応じて計算されるため、

単独ローンと比較して増加しますが、単純に2倍とは限りません

特に、金融機関に支払う事務手数料は「借入額の2.2%」など定率の場合が多く、高額になりがちです。

物件価格だけでなく、諸費用が予算内に収まるかもしっかりと確認しておく必要があります。

パターン2:思わぬ「贈与税」が発生

ペアローンでは、夫婦間の資金のやり取りが原因で「贈与税」が発生するリスクがあります。

税務署は、実態と異なるお金の流れを厳しくチェックしています。

| 贈与とみなされる主なケース |

|---|

| ① 持分割合と負担割合が違う 夫5,000万円、妻1,000万円のローンを組んだのに、持分を半分(50%)ずつで登記した場合、夫から妻へ2,000万円の贈与があったとみなされる可能性があります。 |

| ② 一方が返済を肩代わりする 妻が育休で収入が減ったため、夫が妻のローン返済分を肩代わりした場合、その肩代わりした金額が夫から妻への贈与とみなされる可能性があります。 |

年間の贈与額が基礎控除である110万円を超えると、贈与税の課税対象となります。

軽い気持ちでの返済の肩代わりが、後で大きな税負担に繋がる可能性があることを覚えておきましょう。

パターン3:産休・育休で収入が減り、返済が困難に

ペアローンは、契約時の夫婦二人の収入を前提に返済計画を立てます。

しかし、出産に伴う産休・育休期間中は、夫婦のどちらかの収入が一時的に減少します。

育児休業給付金は支給されますが、通常時の収入よりは少なくなるのが一般的です。

高額なローンを組んでいる場合、この一時的な収入減が家計を大きく圧迫し、返済が苦しくなるケースは少なくありません。

将来のライフイベントによる収入変動を甘く見積もっていると、せっかく手に入れたマイホームでの生活が、返済に追われる苦しいものになってしまいます。

パターン4:離婚時に自宅の売却や名義変更で泥沼化

ペアローンにおける最大のリスクの一つが、離婚時のトラブルです。

万が一離婚することになっても、住宅ローンの契約は自動的に解消されず、夫婦双方に返済義務が残り続けます。

| 離婚時に発生する問題 |

|---|

| 自宅を売却できない 物件は夫婦の共有名義になっているため、売却するには二人双方の同意が必要です。一方が「売りたくない」と言えば、売却は進みません。 |

| 名義変更ができない 金融機関は、債務者が一人になることで返済能力が下がると判断するため、ローンの名義変更(一本化)を簡単には認めてくれません。 |

| 相手が返済を滞納する 離婚後に相手が自分の分のローン返済を滞納した場合、連帯保証人である自分に返済の請求が来てしまいます。 |

感情的な対立も相まって、財産分与の話し合いがまとまらず、法的な手続きに発展するケースも多くあります。

後悔しないために!ペアローンのリスクを乗り越える賢い対策

ペアローンには注意すべき点が多いですが、事前に対策を立てておくことでリスクを大幅に軽減できます。

ここでは、後悔しないために実践すべき5つの賢い対策を紹介します。

- ①無理のない返済計画を立てる

- 将来の収入変動(産休・育休、転職など)を考慮し、どちらか一方の収入が減っても返済を続けられるかシミュレーションしましょう。

- 毎月の返済額の合計が、夫婦の手取り月収の20%〜25%以内に収まるように計画するのが理想です。

- ②持分割合を負担割合と一致させる

- 贈与税のリスクを避けるため、物件の持分登記は、必ずそれぞれの借入額の割合に合わせて設定してください。

- 例えば、夫が4,000万円、妻が2,000万円を借り入れた場合、持分は夫:3分の2、妻:3分の1となります。

- 司法書士に登記を依頼する際に、この点を明確に伝えましょう。

- ③万が一の事態に備えて保険を見直す

- 通常の団信では、亡くなった方のローンしか完済されません。残された方の返済負担をさらに軽減したい場合は、「連生団信」の加入を検討しましょう。

- 連生団信は、夫婦のどちらか一方に万が一のことがあった場合に、住宅ローン残高の全額が弁済される保険です。(※金利が上乗せされる場合があります)

- また、民間の生命保険で保障を手厚くしておくことも有効な対策です。

💡 連生団信の最新動向(2025年)

2025年現在、楽天銀行やauじぶん銀行、PayPay銀行など、複数の金融機関が「ペアローン連生団信」の取扱いを開始しています。

この保険では、夫婦のどちらか一方に万が一のことがあった場合、夫婦両方の住宅ローン残債が0円になります。⚠️ 注意点:

1.通常の団信と比べて金利上乗せ(0.1〜0.3%程度)が発生します

2.夫婦揃って健康状態に問題がないことが必須です

3.税務上の取扱いについて:連生団信でペア相手のローンが免除された場合、その経済的利益が 一時所得とみなされる可能性があると専門家から指摘されています。 ただし、国税庁からの明確な公式見解はまだ公表されていないため (2025年10月時点)、契約前に必ず税理士にご相談ください。 - ④離婚時のルールを事前に話し合っておく

- 契約前に、万が一離婚した場合のルール(物件を売却するのか、どちらかが住み続けるのか、財産分与の方法など)を冷静に話し合っておきましょう。

- 話し合った内容は、法的な効力を持つ「公正証書」として書面に残しておくことを強くお勧めします。

- ⑤専門家に相談する

- ペアローンは非常に複雑な商品です。夫婦だけで悩まず、ファイナンシャルプランナーや不動産会社の担当者など、専門家の意見を聞きましょう。

- 客観的なアドバイスをもらうことで、自分たちでは気づかなかったリスクや、より良い選択肢が見つかる可能性があります。

福岡・佐賀のペアローン相談なら地域密着のハウスマーケットへ

ペアローンのような複雑な資金計画を含む住宅購入は、信頼できるパートナー選びが成功の鍵となります。

もしあなたが福岡県や佐賀県でマイホームを検討しているなら、株式会社ハウスマーケットへの相談を強くお勧めします。

ハウスマーケットは、単なる不動産仲介会社ではありません。

半世紀以上にわたり福岡・佐賀の地に根差し、累計3,000件以上の取引実績を誇る、地域を知り尽くした専門家集団です。

ハウスマーケットが選ばれる3つの理由

| 強み | 具体的なサービス内容 |

|---|---|

| 1. 徹底した地域密着力 | 大手にはない、学区の評判やスーパーの品揃えといった「生きた情報」を提供。インターネットでは見つからない未公開物件の紹介も可能です。お客様のライフスタイルに寄り添い、本当に満足できるエリア探しからサポートします。 |

| 2. データと経験に基づく適正価格 | AI査定システムやCMA(比較市場分析)を駆使し、客観的なデータに基づいた公正な価格を提示。長年の経験と最新技術の融合により、お客様が不当な価格で売買することのないよう、透明性の高い取引を実現します。 |

| 3. 人生に寄り添うワンストップ支援 | 初めての住宅購入で不安な方の資金計画から、金融機関の選定、中古物件のリフォーム・リノベーション相談まで一貫してサポート。特に子育て世代の家探しや、築古物件の売却など、専門知識が求められる分野で豊富なノウハウを持っています。 |

ペアローンを組む際には、物件の価値を正しく見極め、将来のライフプランまで見据えた総合的なアドバイスが不可欠です。

ハウスマーケットは、お客様一人ひとりの「味方」として、その不安を解消し、最適な資金計画と物件探しを全力でサポートします。

福岡・佐賀での住宅ローン相談は、ぜひ一度ハウスマーケットにご相談ください。

まとめ:ペアローンは夫婦の未来を映す鏡。計画的な準備で賢く活用しよう

ペアローンは、借入可能額を増やし、夫婦それぞれが税制優遇を受けられるなど、共働き夫婦にとって非常に強力なツールです。

しかしその一方で、諸費用の増加や贈与税のリスク、そして何よりも離婚や収入減といったライフイベントの変化に弱いという側面も持っています。

ペアローンは、単なる金融商品ではなく、夫婦の経済的な協力関係や将来設計そのものを映し出す「鏡」と言えるかもしれません。

この商品を賢く活用するための鍵は、メリットとデメリットを正しく理解し、将来起こりうるあらゆるリスクを想定した上で「計画的な準備」をすることです。

そして、何よりも大切なのは、お金のこと、将来のことを夫婦でオープンに話し合うことです。

この記事が、あなたのマイホームという大きな夢を実現するための一助となれば幸いです。